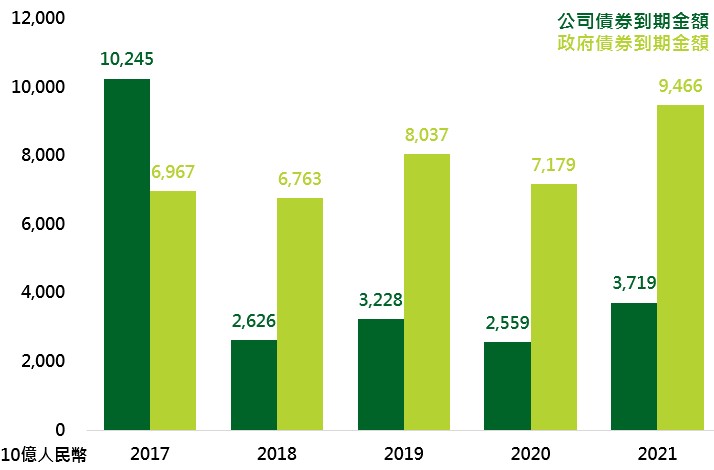

中國企業短期債務龐大

中國企業未來到期債務金額

資料來源:Bloomberg,鉅亨網投顧整理;資料日期:2016/12/19。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。

國海證券傳出前債券部負責人使用蘿蔔章(偽造的公司章)後,中國債券市場遭受重擊,中國10年公債上漲至3.362%(12月15日),對債市的擔憂也蔓延至整體金融市場,上海銀行間隔夜拆款利率來到2.311%的高點(12月15日)。明年中國企業及政府債券到期金額近17兆人民幣,從上圖可看出,經過長短期債務置換後,政府公債未來幾年每年到期金額變化不大,政府債務穩定且可控;但公司債到期金額多集中於明年(截至12月16日,中國公司債未償金額總計30兆人民幣,明年到期金額佔整體比重近1/3),中國企業如何渡過明年債務到期的難關將是中國政府首要之務。

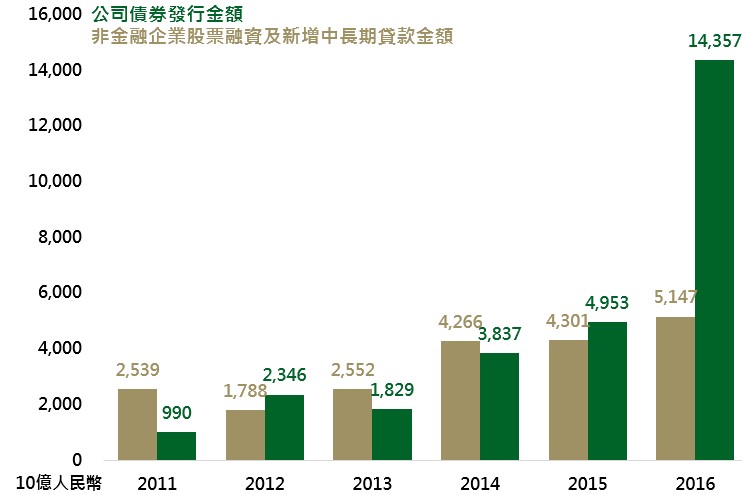

債市難融資,股市重要性加強

中國企業主要融資管道分別為,債券市場、股票市場及銀行貸款,中國企業要渡過明年大量債務到期的難關,必須從這三個來源下手。從2011年開始,中國企業從債券市場獲得的資金,約略與股市及貸款總額相仿,但今年企業發債金額卻從4.9兆人民幣暴增至14.3兆人民幣(截至11月),遠高於股市及貸款的5.1兆,低利率環境及資產慌恐是此次企業過度發債的主因。

美國聯準會於上週再度升息,同時對明年利率看法更為鷹派,全球低利率環境恐成歷史。除了美國及中國公債殖利率雙雙上升外,國海證券事件也將衝擊債券市場的信用,明年中國企業恐難再從債券市場中籌得如此大量資金,而剩下的股市及新增貸款中,中國銀行業未來貸款擴張空間恐有限(中國四大銀行工商、建設、農業及中國銀行,貸款/存款比例分別為72.16%、75.38%、64.13%及73.94%,大部份皆接近過去75%的法定上限),股市似乎是企業融資的重要來源。

中國企業主要來源融資金額

資料來源:Bloomberg,2016年資料截至11月,鉅亨網投顧整理;資料日期:2016/12/19。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。

股債市表現準備翻轉

在股市恐成明年企業主要融資來源下,中國政府必須維持股市的吸引力,以幫助企業彌補龐大的資金缺口。從2006年以來,中國股市與10年公債殖利率走勢相似,當中國公債殖利率上升時,往往象徵經濟轉強,好轉的經濟基本面自然有助股市走高;除了基本面外,中國公債殖利率上升意味著債券價格的下跌,流出債券市場的資金便流入並推升股市(2012年中至2013年底債券殖利率走高,但資金流入並推升房市,所以股市並未同步上漲)。如今中國債券及房地產市場高點已過,而股市又擔當企業融資的重任下,中國股市表現可期。

中國股債市走勢

資料來源:Bloomberg,鉅亨網投顧整理;資料日期:2016/12/19。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。

see more